SOL 2차전지소부장 Fn ETF는 2차전지의 소재, 부품, 장비와 관련 있는 종목에 투자하는 ETF입니다. 2023년에 상장하였기 때문에 이번 시간에는 기초지수를 활용하여 수익률, 위험도, 그리고 TIGER 2차전지테마와 비교 분석해 보겠습니다.

1. 2차전지소부장 Fn 구성

| 종목명 | SOL 2차전지소부장 Fn |

|---|---|

| 종목코드 | 455860 |

| 기초지수 | FnGuide 2차전지소부장 지수 |

| 상장일 | 2023년 4월 25일 |

| 시가총액 | 2,766억 |

| 총보수 | 0.45% |

| 분배금 | 년 1회 |

2023년 4월 25일에 상장하여 ETF의 역사는 짧지만 빠른 기간 내에 2,700억 원의 투자금이 몰렸습니다. 다른 2차전지 관련 ETF와 마찬가지로 1년에 한 번 분배금을 지급합니다.

운용사가 가져가는 총보수는 0.45%로 다른 2차전지 ETF와 별 차이가 없으며, 기타비용 0.01%, 매매중개수수료율 0.0182%를 포함하면 0.4782%입니다. 단, 기타비용의 경우 상장 1년이 안되었다면 실제보다 적게 나오므로 앞으로 비용이 더 늘어날 가능성이 높습니다.

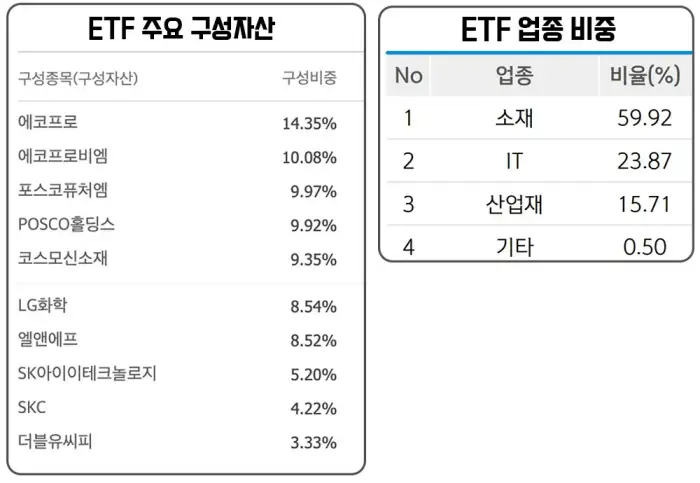

추종지수는 “FnGuide 2차전지소부장” 지수입니다. 상장 종목 중 소부장 키워드와 유사성이 있는 종목을 1차 필터링을 하고, 그중 상위 20개 종목을 뽑아서 지수를 산출합니다. 매년 6월과 12월, 2차례 정기 리밸런싱을 실시하며, 이때 구성 종목들이 교체됩니다. 현재 구성종목과 업종 비중은 아래와 같습니다.

현재 에크프로와 에코프로비엠의 비중이 높으며 특히 소재 업종의 비율이 약 60%에 육박합니다.

2. 수익률 분석

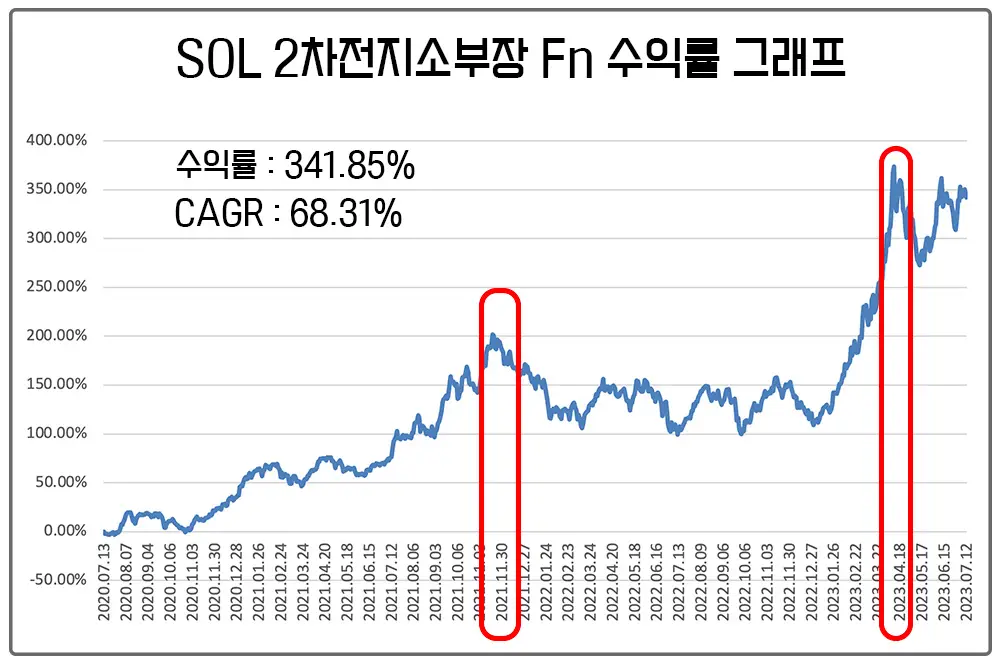

2차전지소부장Fn ETF는 상장한 지 얼마 안돼서 분석할 자료가 별로 없습니다. 그래서 차선책으로 기초지수를 활용하여 데이터를 가공하였습니다. ETF를 운용하는 운용사의 운용능력, 수수료 등으로 인해 실제 결과와는 차이가 있을 수 있는 점 참고 바랍니다. 해당 지수 관련 자료는 아래 링크에서 확인해 보시기 바랍니다.

2020년 7월부터 2023년 7월까지 3년간 총수익률은 341.85%입니다. 연평균 복리수익률(CAGR)은 68.31%입니다. 2020년부터 2차전지에 대한 수요가 폭발하였기 때문에 다른 모든 종목의 수익률을 압도하는 퍼포먼스가 나왔습니다.

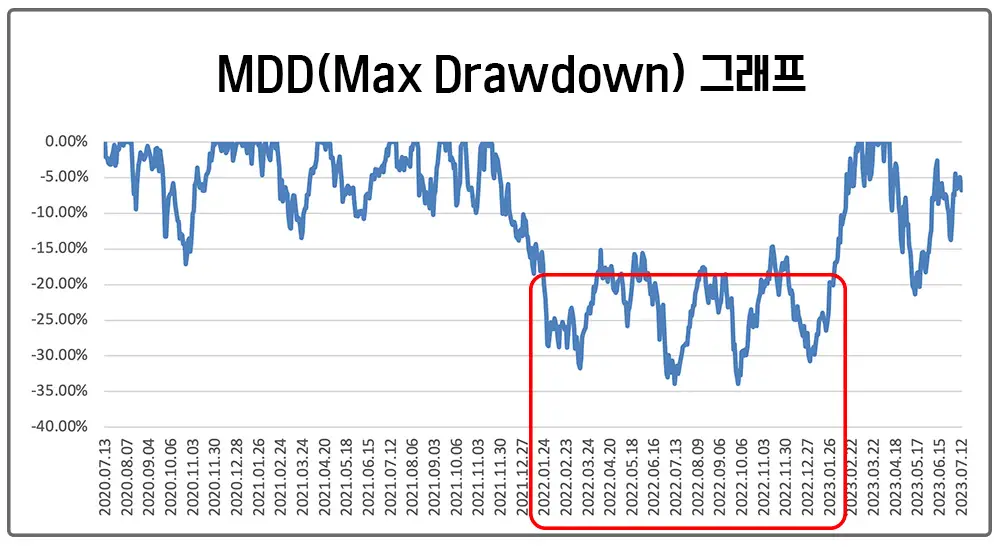

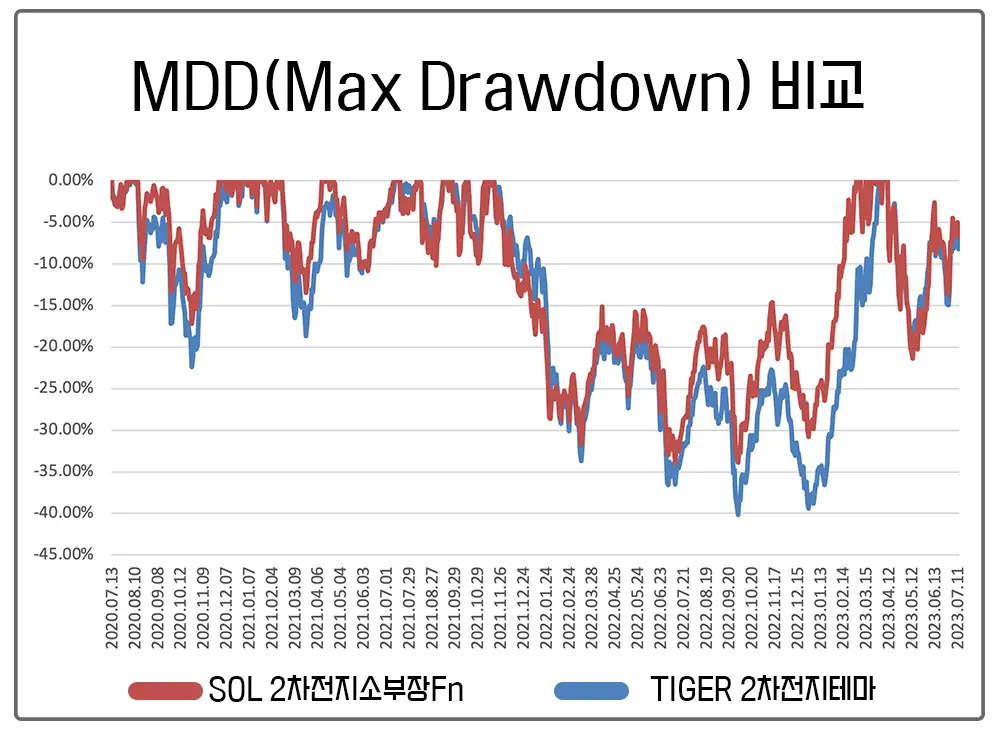

전고점 대비 얼마나 하락하였는가를 나타내는 MDD(Max Drawdown)은 -33.94%입니다. 2021년 11월 최고점을 찍은 후 2022년에 하락 후 박스권을 횡보하고 있는 모습을 보이고 있습니다.

다른 2차전지 ETF가 2020년 3월에 50% 이상의 급락이 왔지만 이 지수는 해당 날짜의 데이터가 없어서 확인할 수 없었습니다. 하지만 이 기초지수는 다른 지수와 비슷한 흐름을 가져가기 때문에 아마도 최악의 순간에 50%를 넘는 하락률이 나올 것이라고 짐작할 수 있습니다.

3. TIGER 2차전지테마 ETF와 비교

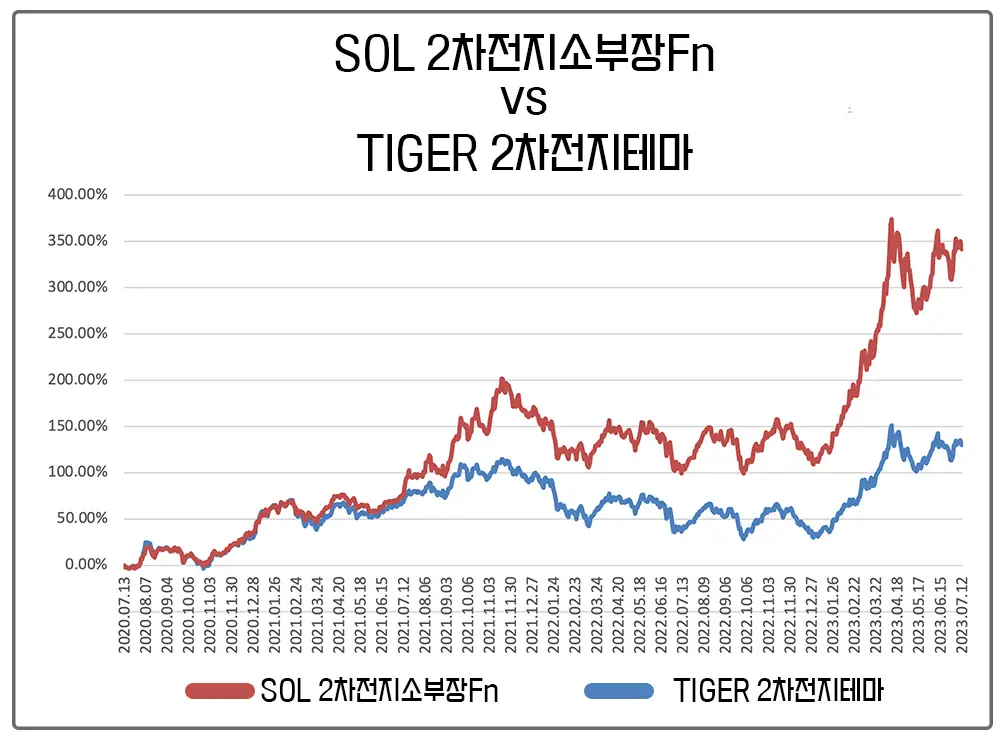

2차전지 관련 ETF 중 가장 오래되고 시총도 큰 TIGER 2차전지테마 ETF와 SOL 2차전지소부장Fn 수익률을 비교해 보도록 하겠습니다. TIGER는 ETF 수정주가를 사용하였으며, SOL은 위와 마찬가지로 기초지수를 이용하여 계산했습니다.

SOL 2차전지소부장Fn은 3년 동안 수익률 341.85%, CAGR 68.31%가 나왔습니다. 같은 기간 TIGER 2차전지테마는 수익률 130.33%, CAGR 33.96%가 나왔습니다.

동기간 수익률만 보면 SOL 2차전지소부장Fn이 TIGER를 압도하고 있습니다. 특히 1차로 2021년 7월부터 수익률의 차이가 발생하였으며, 2차로 2023년 1월부터 4월까지의 수익률 차이가 컸기 때문에 전체 ETF의 수익률 차이가 발생한 것으로 판단됩니다.

물론 지수를 ETF로 만들어서 운용하면 운용수수료, 운용성과 등으로 인해 다소 차이가 발생할 것이지만, 이것만 보았을 때는 SOL 2차전지소부장Fn이 더 나은 선택으로 보입니다.

두 ETF의 MDD는 큰 차이가 없습니다. 수치상으로 보면 SOL이 -33.94%, TIGER가 -40.17%로 나와서 SOL이 더 나은 결과를 보였지만, 두 ETF의 상관관계가 높기 때문에 앞으로도 그럴 것이라는 보장은 없습니다.

4. 마무리

SOL 2차전지소부장Fn은 TIGER 2차전지테마와 비교해 보았을 때, 현재까지는 더 우수한 성과를 보여주고 있습니다. 수익률도 더 뛰어나며 MDD도 더 낮습니다. 이 결과만 보면 TIGER 보다는 SOL을 선택하는 것이 현명해 보입니다.

하지만 두 ETF의 흐름을 보면 상관관계가 매우 높은 것을 알 수 있습니다. 오를 때 같이 오르고, 내릴 때 같이 내립니다. 다만 그 정도의 차이는 그 당시 어떤 종목에 얼마나 많은 비중을 차지하는가가 결정할 뿐입니다.

백테스트 결과는 다만 참고용입니다. 백테스트의 결과가 앞으로의 미래를 보장하지는 않습니다. 하지만 과거 결과를 가지고 비교해 보았을 때 SOL이 추적하는 기초지수의 성과는 인상적이어서 앞으로 어떤 결과를 보일지 기대가 됩니다.

TIGER 2차전지소재Fn ETF 분석 – SOL 2차전지소부장Fn과 수익률, MDD 비교

타이거 2차전지 ETF – TIGER 2차전지테마 ETF 알아보기

코덱스 2차전지 ETF – KODEX 2차전지산업 ETF 알아보기