투자를 할 때 걱정되는 비용 두 가지는 바로 수수료와 세금입니다. 특히 국내 주식시장에 상장된 ETF는 세금 체계가 주식과 다소 다른데요, 오늘은 국내 ETF 세금의 종류와 얼마나 내야 하는지에 대해 자세히 알아보도록 하겠습니다.

1. 국내 ETF 세금 종류

국내 주식시장에 상장된 ETF의 세금은 보유기간과세와 배당소득세 두 가지입니다. 보유기간과세는 ETF를 매수한 다음 매도하기 전까지 보유한 기간에 얻은 수익에 대해 과세한다는 개념입니다.

주로 매매차익에 대해 과세하는데요, 이익의 15.4%를 증권사에서 자동으로 원천징수하고 차액을 계좌로 입금해 줍니다.

배당소득세는 ETF에 투자하면서 받은 분배금에 대해 내는 세금입니다. 주식에서는 배당이라 하는 것을 ETF에서는 분배금이라고 하는데요, 보유기간과세와 마찬가지로 15.4%를 원천징수하고 나머지를 계좌로 입금해 줍니다.

참고로 개별주식을 매도할 때 내야 하는 증권거래세 0.18%는 ETF에 적용되지 않습니다. ETF는 주식이 아닌 펀드에 가까운 상품이기 때문이죠.

2. 어떤 ETF에 얼마나 세금을 내야 할까?

| ETF 종류 | 보유기간과세 15.4% | 배당소득세 15.4% |

|---|---|---|

| 국내주식형 | 면제 | 과세 |

| 해외주식형 | 과세 | |

| 레버리지, 인버스, 선물 등 파생상품 | 과세 | |

| 채권형, 원자재, 금 | 과세 |

배당소득세는 모든 ETF에 과세되므로 신경 쓸 것은 없습니다. 우리가 신경 써야 할 것은 보유기간과세입니다.

보유기간과세는 대부분의 ETF에 적용된다고 생각하시면 됩니다. 단, 국내주식형 ETF는 세금이 면제입니다. 일반적으로 개별주식에 투자하면 매도할 때 증권거래세 2.0%를 납부해야 하지만, 국내주식형 ETF는 증권거래세도 안 내고 보유기간과세도 안 냅니다. 이것은 엄청난 특혜이므로 적극적으로 제도를 이용하시기 바랍니다.

참고로 국내주식형 ETF는 아래와 같습니다.

- 코스피 ETF : KODEX 200, TIGER 200 등

- 코스닥 ETF : KODEX 코스닥150, TIGER 코스닥150 등

- 업종, 테마 ETF : KODEX 반도체, KODEX 자동차, TIGER 200 중공업, TIGER 200 헬스케어, TIGER 2차전지테마 등

- 배당주 ETF : TIGER 배당성장, TIGER 코스피고배당, KODEX 배당가치, KODEX 고배당 등

3. 주의할 점

1) 보유기간과세의 과표기준가

보유기간과세는 실제 매매 차액과 과표기준가의 차액 중 적은 금액을 대상으로 세금을 매깁니다. 과표기준가란 정부가 ETF에 세금을 매기기 위해 정한 가격으로 실제 시장에서 거래되는 가격과는 다소 차이가 있을 수 있습니다. 약간 복잡하죠? 다음 표를 보면서 설명해 보겠습니다.

| 실제 거래 가격 | 과표기준가 | |

|---|---|---|

| 매수 가격 | 10,000원 | 10,200원 |

| 매도 가격 | 12,000원 | 11,900원 |

| 차액 | 2,000원 | 1,700원 |

특정 ETF를 거래했다고 가정해 보겠습니다. 실제로 투자자가 거래한 가격은 10,000원에 매수해서 12,000원에 매수하였으니 차액은 2,000원입니다. 하지만 과표기준가로 계산해 보면 10,200원에 매수해서 11,900원에 매도하였으니 차액은 1,700원입니다.

2,000원과 1,700원 중에서 적은 금액은 1,700원이죠? 세금은 이중 가장 적은 금액인 1,700원에 대해서 증권사가 15.4% 세금을 떼고 차액을 여러분의 계좌에 입금해 주는 것입니다.

2) 과표기준가 확인

과표기준가는 증권사 앱이나 자산운용사 홈페이지에서 확인할 수 있습니다. 여기서는 미래에셋증권 앱을 통해서 확인하는 방법을 알아보도록 하겠습니다.

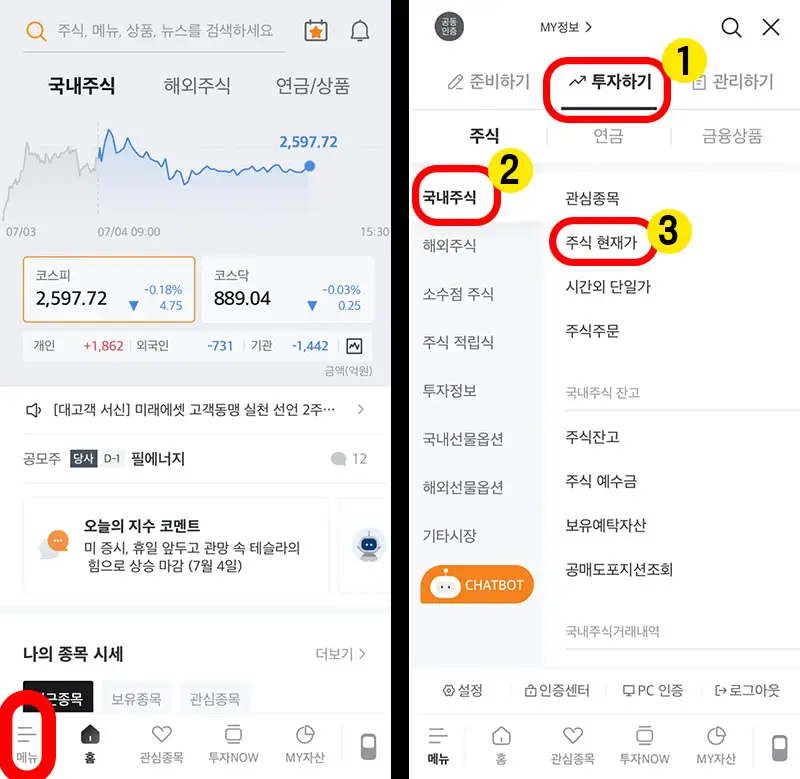

1. 미래에셋증권 앱을 열고 하단 메뉴 버튼을 눌러주세요.

2. 투자하기 > 국내주식 > 주식현재가 버튼을 눌러주세요.

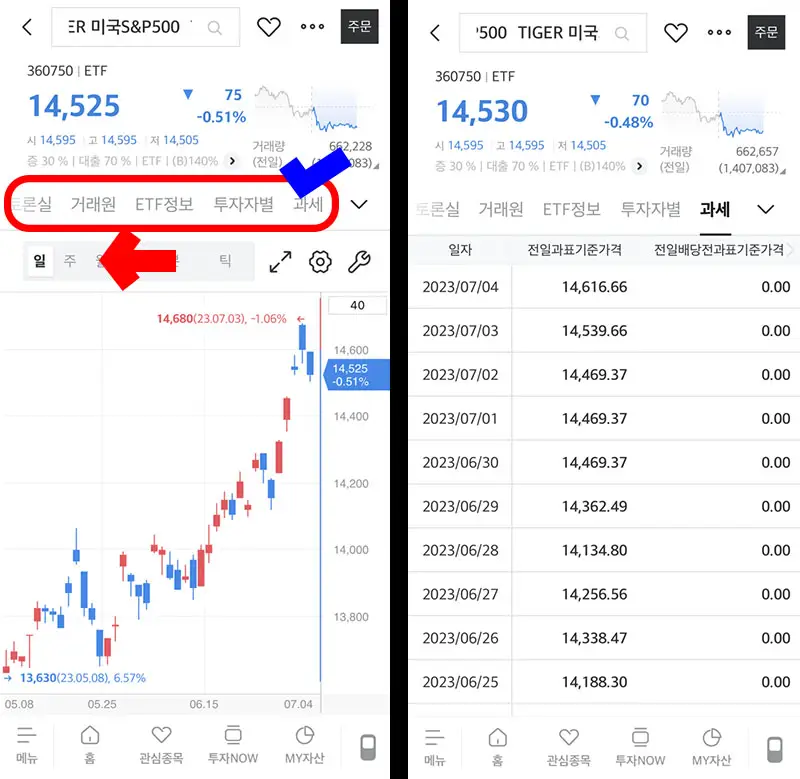

3. 앱 가운데 부분을 왼쪽으로 스크롤하면 가장 오른쪽에 ‘과세’ 버튼이 있습니다. 눌러주세요.

4. 날자별 과표기준가를 확인할 수 있습니다.

3) 금융소득종합과세

ETF를 매매하면서 얻은 수익과 분배금 수익을 합하여 1,000만 원을 초과하게 되면 건보료 부과 대상이 되고 2,000만 원을 초과하게 되면 금융소득종합과세자 대상이 됩니다.

만약 국내주식형 ETF만을 매매하였다면 매매차익을 제외한 분배금 수익만 관리하면 되지만, 그 외 ETF를 매매하였다면 세금관리에 신경을 쓰셔야 합니다.

절세를 하기 위해선 일반계좌가 아닌 연금계좌를 이용하는 것도 한 방법입니다. 연금계좌 안에서 굴린 수익은 ETF를 투자하면서 내야 하는 보유기간과세와 배당소득세를 당장에 내지 않고 나중으로 이연해주기 때문에 세금적인 측면에서 유리합니다.

단, 국내주식형 ETF는 배당소득세 이외의 세금은 없기 때문에 일반계좌에서 투자하는 것이 더 낫습니다.

4. 마무리

오늘은 국내 시장에 상장된 ETF의 세금에 대해서 알아보았습니다. ETF는 보유기간과세와 배당소득세가 부과되며, 투자 이득이 2,000만 원이 초과되면 금융소득종합과세가 된다는 것도 알았습니다.

단, 국내주식형 ETF는 배당소득세 이외의 세금이 없기 때문에 잘만 투자하면 좋은 성과를 얻을 수 있겠죠? 여러분들의 성투를 기원합니다.

ETF 수수료 조회 방법 – 총보수 이외의 숨겨진 수수료

주식 세금 언제내나? – 증권거래세, 양도소득세, 배당소득세 정리