전 세계에서 가장 영향력이 있고 많은 사람들이 참고하는 주가 지수가 바로 S&P500 지수입니다. 그래서 S&P500 지수를 추종하는 ETF도 인기가 많은데요, 오늘은 이 중에서 가장 유명하고 많은 사람들이 투자하는 미국의 S&P500 ETF인 SPY, IVV, VOO에 대해 비교해 보도록 하겠습니다.

1. 개요

| 티커(종목코드) | SPY | IVV | VOO |

|---|---|---|---|

| 운용사 | SSGA | Black Rock | Vanguard |

| 수수료 | 0.09% | 0.03% | 0.03% |

| 시가총액 | $401.5B(약 522조 원) | $317.54B(약 413조 원) | $304.34B(약 396조 원) |

| 1일 평균 거래대금 | $28.5B(약 36조 원) | $1.36B(약 1.7조 원) | $1.24B(약 1.4조 원) |

SPY는 가장 역사가 길고 오래되었기에 시가총액, 거래대금이 매우 큽니다. 우리나라 대표 기업인 삼성의 시가총액이 478조이고 하루 거래대금이 18조 원인데, SPY는 시가총액이 522조 원, 하루 거래대금이 36조 원이니 그 규모가 실로 엄청나죠?

대신에 수수료는 0.09%로 펀드에 비하면 비싼 것은 아니나 IVV, VOO에 비해서 비싼 편입니다.

반면에 IVV와 VOO의 수수료는 0.03%로 저렴합니다. 시가총액과 거래대금이 SPY에 비해 떨어지기는 하지만, 절대적인 수치로 보면 IVV나 VOO가 절대로 작은 ETF가 아닙니다.

시가총액, 거래대금이 다른 우량주에 비해 월등히 높기 때문에 일반적인 투자자라면 IVV, VOO에 투자해도 충분합니다.

2. 종목 구성

ETF의 종목 구성 비중을 비교해 보도록 하겠습니다. 세 ETF의 상위 종목과 비중은 근소한 차이를 제외하고 거의 똑같다고 보시면 됩니다. 차이가 나는 부분은 각 운용사별로 운용하는 스타일이나 리밸런싱 주기에 따른 차이라고 이해하시면 되겠습니다.

특이한 점은 SPY나 IVV는 테슬라가 상위 10 종목에 들어가지만 VOO는 테슬라 대신 엑손모빌이 들어있다는 점입니다. 이 역시도 2022년 하반기에 테슬라가 급락하고 에너지 주식이 상승하였고, 그에 따른 주가변동을 ETF에 반영하는 시간이 각 ETF 운용사마다 다르기 때문에 일어난 현상이라고 생각하면 되겠습니다.

3. 배당

| SPY | IVV | VOO | |

|---|---|---|---|

| 배당 방식 | 분기 | 분기 | 분기 |

| 배당월 | 1월, 4월, 7월, 10월 | 3월, 6월, 9월, 12월 | 3월, 7월, 10월, 12월 |

| 배당률 | 1.49% | 1.21% | 1.47% |

세 ETF 모두 분기에 한 번 배당을 하는데요, 다만 배당월과 배당률에 근소한 차이가 있습니다. 배당률은 1년 동안의 배당금을 현재 주가로 나눈 것이기 때문에 주가 변동에 따라 배당률은 시시각각 변하게 됩니다.

2023년 6월 16일 기준으로 현재 SPY가 배당률이 가장 높으나, 주가변동에 따라 이 수치는 바뀔 수 있기 때문에 세 ETF의 배당률 비교는 큰 의미가 없습니다.

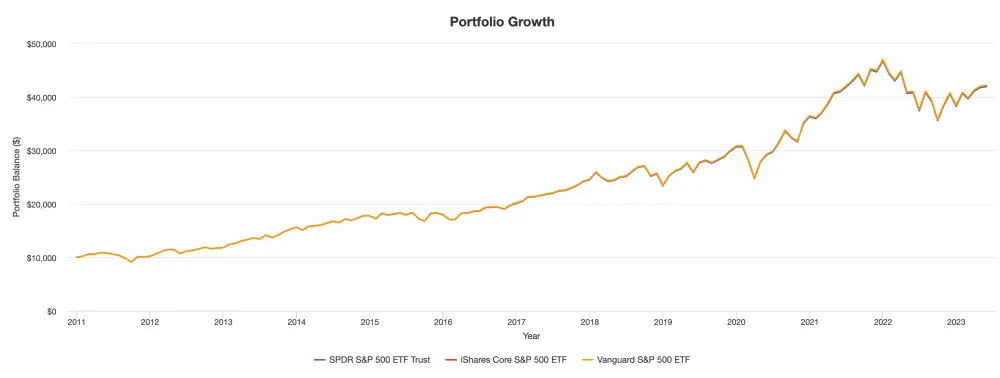

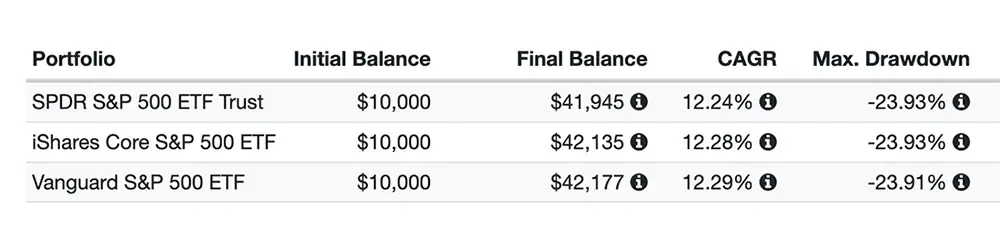

4. 장기투자 수익률(2011~2023)

SPY, IVV, VOO 세 ETF 모두 동일한 수익률을 보여주기 때문에 서로의 차이를 분간하기가 힘듭니다. 세 운용사의 ETF 모두 S&P500 지수를 잘 추종한다고 볼 수 있습니다.

2011년부터 12년간의 연평균 복리수익률(CAGR)은 약 12%입니다. 투자 당시에 10,000 달러를 투자했다면 현재 42,000 달러가 될 정도로 엄청난 수익률입니다.

단지 주가지수를 추종하는 ETF에만 투자해도 이 정도라니, 이래서 다들 S&P500 투자를 권장하는 것 같습니다.

세 종류의 ETF 수익률을 비교해 보면, VOO가 제일 높은 12.9%를 기록하였고 SPY가 12.24%를 기록하였습니다. 하지만 이 정도는 오차범위이기 때문에 어떤 것이 더 뛰어나다고 판단하기가 힘들 정도로 모든 ETF가 비슷한 성적을 보여주고 있습니다.

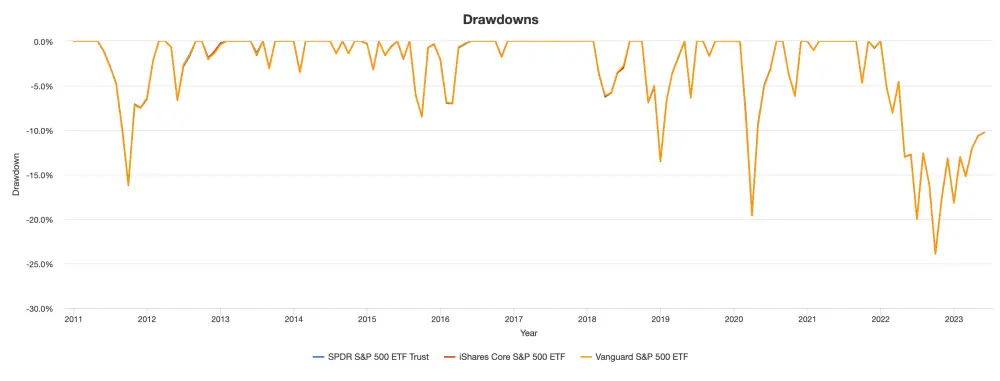

5. 최대손실률(MDD)

세 ETF의 최대손실률(MDD)도 복사한 듯이 똑같습니다. 지난 12년 동안 2011년, 2018년, 2020년, 2022년에 큰 하락이 왔었고, 특히 2022년에는 약 24% 정도의 하락이 있었습니다.

일반적인 개별주 투자를 하다 보면 반토막, 반의 반토막 맞는 것이 흔한 일인데 그것에 비해 S&P500 투자는 안정적인 움직임을 보여주고 있습니다.

하지만 지난 2008년 금융위기 당시에는 50% 정도의 MDD를 기록하였기 때문에 언제나 투자에는 주의를 기울여야 합니다.

6. 마무리

미국의 S&P500 ETF 삼대장인 SPY, IVV, VOO는 영혼까지 비슷한 ETF입니다. 세세하게 구분하면 차이가 나지만 투자 수익률로 본다면 큰 차이가 없다고 볼 수 있습니다.

다만 수수료와 거래대금 등에서 차이가 나지만, 그 무엇을 선택하든 결과는 비슷할 것이므로 본인의 투자 스타일과 성향에 따라서 고르면 되겠습니다.

미국 나스닥 100 ETF – QQQ, QQQM에 대해 알아보자!

S&P500 ETF 사는 법 – 해외계좌로 매수 매도하기

국내상장 해외 ETF, 해외상장 해외 ETF 세금 완벽 비교