자산배분 전략이란 여러 자산군에 특정 비율로 나눠서 투자하는 것을 말합니다. 여기에는 정적 자산배분과 동적 자산배분이 있는데 이번 시간에는 이러한 자산배분 전략에 대해서 알아보도록 하겠습니다.

1. 자산배분 전략이란?

자산배분 전략은 말 그대로 자산을 배분하는 전략입니다. 우리가 투자를 한다고 하면 주식 몇 종목을 매수하는 것만을 생각하지만 이제는 ETF의 활성화로 인해 투자 자산군 단위로 투자할 수 있게 되었습니다.

투자할 수 있는 자산군은 주식 시장 전체, 채권, 금, 원자재, 부동산, 외환 등 다양합니다. 주식 시장만 해도 한국 KOSPI부터 미국의 S&P500, 일본, 중국, 유럽 등 다양하게 선택할 수 있고 채권은 한국 국채, 미국 국채, 회사채, 하이일드 등 평소 투자할 수 없었던 영역까지 선택할 수 있게 되었습니다.

이러한 자산군 중에서 어떤 자산을 어떤 비율로 섞어서 변동성은 줄이고 수익은 끌어올릴 수 있는지를 고민하고 실행하는 것이 자산배분 전략이라고 할 수 있겠습니다.

2. 자산배분의 역사

자산배분의 가장 오래된 역사는 2300년 전 유대인 랍비의 기록에서 찾아볼 수 있습니다. 그 기록에 의하면 자신의 자산을 3등분으로 나누어서 1개는 토지, 1개는 사업, 그리고 마지막 1개는 현금으로 가지고 있으라고 하였습니다.

현대적 의미의 자산배분은 1949년에 출판된 ‘현명한 투자자(The Intelligent Investor)’에 나와있습니다. 이 책은 워런버핏(Warren Buffett)의 스승으로 유명한 벤저민 그레이엄(Benjamin graham)이 지은 책으로 주식과 채권에 각각 50%씩 나눠서 투자하라고 권하고 있습니다. 이 비율은 절대적인 것이 아니고 시장 상황에 따라서 주식의 비중을 25% ~ 75%까지 조절하라고 이야기합니다.

본격적인 자산배분에 대한 연구는 1955년 해리 마코위츠(Harry Markowitz)가 자산배분과 관련된 포트폴리오 이론으로 박사학위를 받으면서 자산배분 투자법은 점차 성숙하게 되었으며 학계의 관심을 받게 됩니다.

1970년대에 들어와서 윌리엄 샤프가 기존의 포트폴리오 이론을 보완하여 자신의 이름을 딴 ‘샤프 비율‘을 활용함으로써 투자 전략을 비교할 수 있게 됩니다.

그 후 다양한 투자전략이 개발되게 되었으며 70년대 인덱스 펀드와 90년대 ETF의 등장으로 자산배분 전략이 일부 대형 투자 기관이나 전문가의 영역에서 벗어나서 일반인들도 활용할 수 있는 위치에 이르게 되었습니다.

3. 자산배분전략의 종류

1) 정적 자산배분(Static Asset Allocation)

일반적으로 자산배분 투자라고 하면 가장 먼저 떠올릴 만큼 기본이 되는 자산배분 투자법입니다. 정적 자산배분 투자는 이름에서 정적(靜的, Static Asset Allocation)이라고 하듯이 투자 자산과 비율을 정하고 나면 그 전략을 변경 없이 쭈욱 밀고 나가는 전략입니다.

이 전략은 투자할 자산과 그 자산에 투자할 비율만 정할 뿐, 그 이외의 거래는 리밸런싱이나 추가매수를 제외하고는 없습니다. 로직이 정말 간단하여서 투자자들은 주기적으로 계좌만 체크하면 될 뿐입니다.

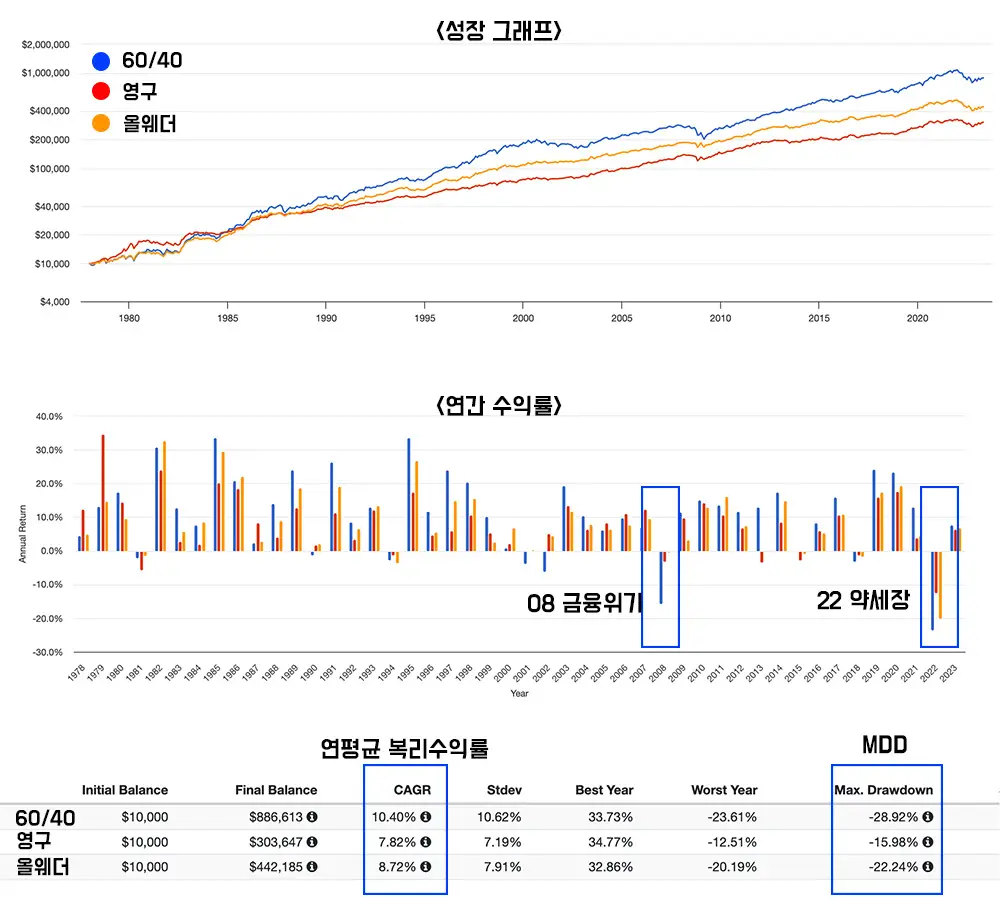

하지만 수익률은 만만하지 않습니다. 가장 대표적인 정적 자산배분 투자인 60/40 투자법은 70년대부터 2023년까지 연복리 수익률이 무려 10%가 넘고 주식에만 투자하는 것보다는 최대하략률(MDD)이 오히려 적습니다. 다음은 대표적인 정적 자산배분 투자법입니다.

- 60/40 : 주식에 60%를 투자하고 채권에 40%를 투자하는 투자법. 가장 기본이 되는 자산배분 투자법이며 모든 헷지펀드나 전략의 벤치마크 역할을 담당하고 있다.

- 영구 포트폴리오(Permanent Portfolio) : 주식, 채권, 금, 현금에 각각 자산의 25%씩 균등하게 투자하는 투자법. 60/40에 현금과 금을 섞었고 투자 비율도 모두 똑같다. 60/40에 비해서 수익률은 떨어지지만 변동성이 더 적다.

- 올웨더 포트폴리오(All Weather Portfolio) : 레이 달리오(Raymond Dalio)가 만든 투자법. 투자에는 4계절이 있고 각각의 계절에 모두 대응할 수 있도록 다양한 자산에 골고루 분배함. 60/40이나 영구 포트폴리오에 비해 다양한 자산에 다양한 비율로 투자함.

2) 동적 자산배분(Tactical Asset Allocation)

정적 자산배분은 쉬우면서 괜찮은 수익률을 주는 투자 전략이지만 이보다 더 안정적이면서 높은 수익을 추구하고 싶은 것이 사람의 마음이겠죠? 주식을 늘려야 하는 타이밍인데 채권에 투자하고 있고 주식을 팔아야 하는 타이밍에 주식에 투자하고 있을 때, 포지션을 변경해서 수익을 끌어올리고 싶다는 생각에서 탄생하게 된 것이 바로 동적 자산배분입니다.

동적 자산배분은 시장을 나름의 기준으로 판단하고 특정 기준에 도달하면 투자 자산과 투자 비율을 교체합니다. 자주 변경하는 전략은 주로 한 달에 한번 정도 포트폴리오를 갈아치우므로 매우 많은 매수 매도를 반복하면서 회전율을 높입니다.

동적 자산배분은 시장이 급락하거나 급등할 때 적극적인 포지션 변경으로 정적 자산배분보다 좋은 성적을 낼 수 있으나 잦은 매수 매도로 인한 거래비용과 세금으로 수익을 깎아먹고 특정 기간에는 시장 수익률보다 안 좋을 수 있다는 단점이 있습니다. 다음은 대표적인 동적 자산배분 투자법입니다.

- 듀얼 모멘텀(Dual Momentum) : 게리 안토나치(Gary Antonacci)가 개발한 투자법. 절대 모멘텀과 상대모멘텀을 섞은 투자법으로 시장이 좋을 때는 가장 수익이 좋은 자산에 투자하고 시장 상황이 안 좋을 때는 모든 포지션을 청산하고 투자를 쉬는 방법.

- 켈러 전략 : 바우터 켈러(Wouter Keller)가 고안한 투자 전략. 그는 LAA, RAA, VAA 등 다양한 동적 자산배분 투자법을 주기적으로 논문으로 발표하고 있다. 안토나치의 듀얼 모멘텀에 영감을 받아 이것을 개량하여 수익률을 올리고 MDD는 낮추는 투자법을 계속 연구하면서 발표 중이다.

4. 마무리

오늘은 자산배분이란 무엇이며 이것의 양대 산맥인 정적 자산배분과 동적 자산배분에 대해 알아보았습니다. 다음 포스팅에서는 각각의 전략에 대해서 자세하게 소개하도록 하겠습니다.