예전에는 열심히 아끼고 저축만 해도 어느정도 부자가 될 수 있었습니다. 70~80년대 시절, 은행에서 주는 이자가 20%를 넘는 경우가 많았으니, 저축을 안하는게 더 이상할 정도죠. 게다가 은행에 저축하면 원금까지 보장되니 최고의 투자처가 아닐 수 없습니다.

하지만 하지만 요새 예금 금리는 3%대 정도여서 겨우 물가상승률 정도만 방어할 수준이기 때문에 사람들은 돈을 불리기 위해서 다양한 투자를 해야만 하는 시대가 되었습니다.

투자, 그중에서도 가장 대중적인 투자처는 부동산과 주식이죠? 부동산이야 대한민국 사람이라면 다들 잘 아실테니 논외로 하고요, 주식 투자하면 어떤 생각이 떠오르나요?

왠지 도박 같고, 위험할 것 같고, 내가 하면 집안 말아먹을 것 같은 생각이 안드시나요? 특히 우리같은 개미 투자자들은 돈을 버는 경우보다는 잃는 경우가 허다해서, 주변에서 주식한다고 하면 다들 말리는 분위기도 없잖아 있습니다.

내가 고심해서 고른 종목이 30%, 50% 오르면 다행이지만, 그 반대로 반토막, 반의 반토막, 심지어 휴지조각이 될 수도 있는 주식투자.

도대체 개미는 어떻게 해야 주식으로 돈을 안정적으로 불릴 수 있을까요? 오늘 자세히 알아보도록 하겠습니다.

1. 주식시장에 투자하자

제가 A주식에 전 재산을 넣었다고 해볼까요? 그냥 올인! 다 때려박았습니다. 오르면 참 다행인데요, 하필이면 내가 매수한 바로 다음날 대표가 횡령으로 붙잡히고, 매출이 역대 최악을 찍고, 심지어 대규모 리콜로 인한 소송에 휩싸이는 대형악재가 터져버렸습니다. 이 회사가 망하면 어떻게 될까요? 그냥 전재산 날리고 한강물 수온 체크하러 가야합니다.

이 방법은 너무 위험하죠? 그래서 종목수를 더 늘려보겠습니다. 한 5종목에 투자해볼까요? 역시 A 주식은 망해서 휴지가 됐습니다. 물론 B주식과 D주식도 죽을 쓰고 있지만, C주식과 E 주식이 날라가서 전체 수익을 봤습니다.

하지만, 이 주식 모두 망할 가능성도 여전히 존재하죠. 그래서 보유종목을 더 늘려보겠습니다. 어디까지요? 바로 시장에 있는 모든 주식까지요.

주식 시장에 있는 모든 주식을 보유하게 되면 오르는 녀석도 있고 떨어지는 녀석도 있겠지만, 전체가 모두 망해서 휴지가 될 일은 없겠죠? 나는 그저 전체 주식 시장을 보유하면 되고, 그 결과 시장의 평균 수익률을 손쉽게 얻을 수 있게 되는 것이죠.

물론 외계인이 침공하거나 핵전쟁이 나서 나라가 망하거나 심지어 지구가 멸망하게 되면 주식시장도 휴지조각이 되겠지만, 이런 일이 발생하게 되면 은행 예금이든 장농안의 현금이든 모두 소용없게 될 거잖아요? 그러니까 주식 시장 전체에 투자하면 적어도 상장폐지 되서 휴지조각이 되는 일은 벌어지지 않게 됩니다.

2. 주식 시장의 위험성

물론 주식시장 전체에 투자한다고 해서 마냥 안전한 것은 아닙니다. 2008년 금융위기때 미국 주식시장은 고점대비 최고 하락률 -56%를 찍었고, 2020년 코로나때는 -34%, 그리고 2022년에는 -25%를 찍었습니다.

우리는 은행예금 대신에 돈을 불릴 방법으로 투자를 선택했는데, 이러면 너무 위험해 보입니다.

맞습니다. 개별주식에 각자 투자하면 휴지조각이 될 수 있고, 그래서 주식시장에 투자하지만 그래도 손실을 볼 가능성이 여전하죠. 그것도 매우 많이요.

그러나 이 손실을 없앨 수 있는 비장의 카드가 있습니다. 바로 여러분도 익히 알고 있는 장기투자입니다.

위에서 언급한 미국 주식시장의 마이너스 수익률은 언제든지 발생할 수 있습니다. 바로 내일도 발생할 수 있죠. 하지만 한달, 두달 투자하는 것이 아니라 기간을 늘려서 투자하게 되면 어떤 일이 발생할까요?

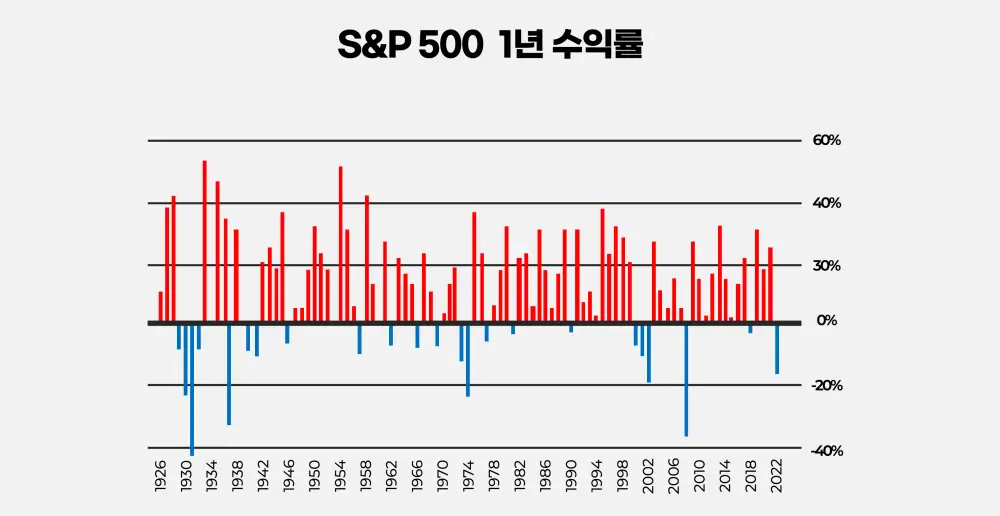

먼저 1년동안 미국 주식 대표 지수인 S&P500에 투자한 경우를 보겠습니다. 다행히도 플러스 수익률인 경우도 많지만, 마이너스 수익률인 경우도 종종 나옵니다. 특히 대공황과 금융위기의 경우를 보면 -40%를 상회하는 큰 손실이 발생했습니다.

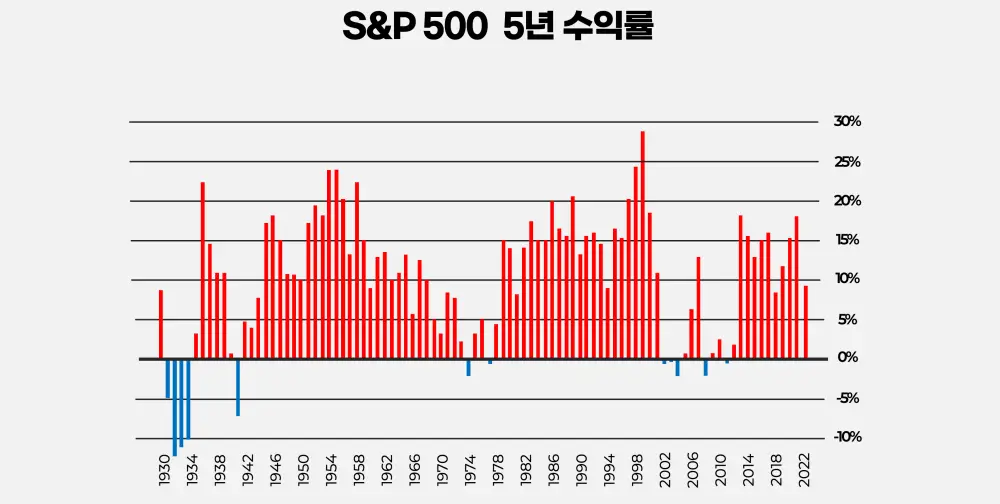

그럼 보유 기간을 5년으로 늘려볼까요? 5년간 보유했을 때, 연평균 수익률을 구해보면 대부분 플러스 수익률이 나옵니다. 물론 종종 마이너스가 나긴 하지만, 아까전의 -40%보단 양호한 -10% 안팍의 손실을 기록합니다. 그래도 5년동안 보유했는데 연평균 -10% 손실은 마음 아프죠?

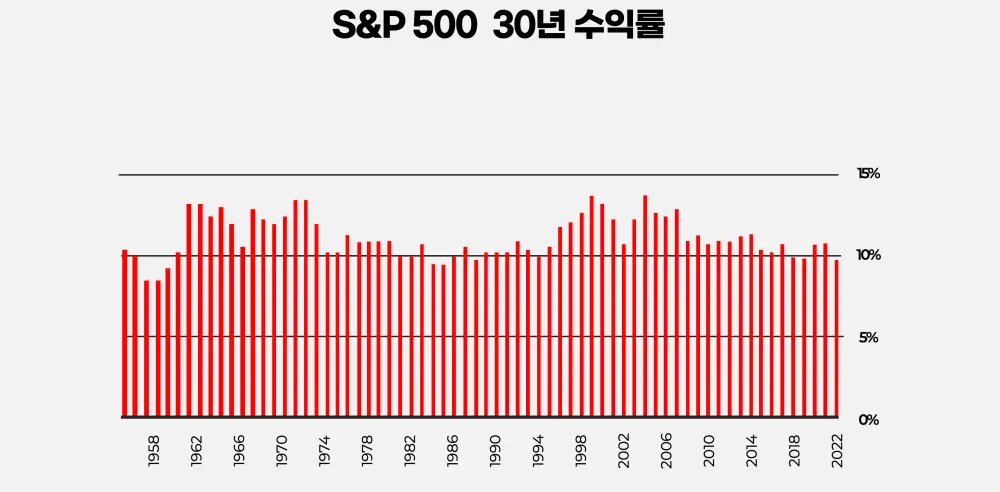

자, 이제 시간을 확 늘려서 30년 보유하면 어떻게 될까요? 표에서 보다시피 마이너스 수익률이 완전히 없습니다. 그리고 대부분의 수익률은 연평균 10% 정도로 수렴합니다. 이게 별거 아닌것처럼 보여도 10% 수익률을 30년동안 계속해서 기록하면 원금이 4.2배가 되는 엄청난 수익률입니다.

우리는 주식시장에 투자하면 단기적으로는 큰 변동성으로 손실을 볼 수 있습니다. 하지만, 수년동안 장기 보유하게 되면 손실보는 경우는 거의 없고 대부분 수익을 볼 수 있게 되는 것이죠.

3. 주식 시장의 수익률

주식 시장에는 좋은 종목도 있고 쓰래기 같은 종목도 있습니다. 그래서 왠지 전문가들이 골라주는 알짜 종목에만 투자하면 주식 시장 전체를 사는 것보다 더 좋은 수익률을 얻을 수 있을 것 같은 생각도 듭니다. 그것도 세계 최강 월스트리트 전문가라면 말할 필요도 없겠죠?

이런 생각에 대해 실제로 조사한 사례가 있는데요, 미국의 경제전문 방송국인 CNBC에서 다음과 같이 발표했습니다.

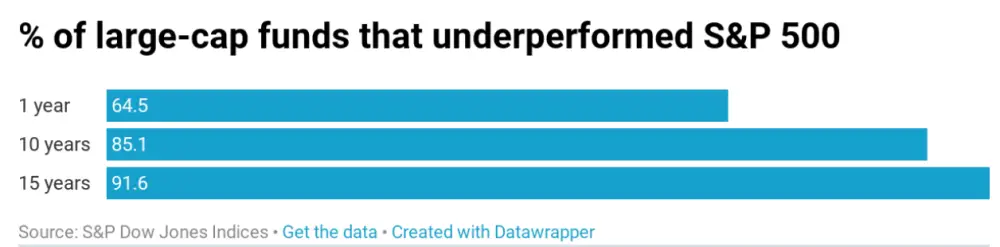

미국 주가지수 S&P500 수익률과 월스트리트 대표 대형주 펀드들을 비교한 연구인데요, 한번 자세히 살펴볼까요?

제목은 S&P500보다 수익률이 낮은 대형주 펀드의 비율이라고 되어있는데요,

먼저 1년 수익률 비교입니다. S&P500보다 수익률이 낮은 펀드의 비율이 무려 64.5%입니다. 즉, 여러분이 S&P500에 투자했다면 가만히 앉아서 아무것도 안해도 상위 35%에 들어간다는 것이죠.

이제 10년 수익률을 비교해 볼텐데요, 여러분 놀라지 마세요. 무려 85.1%의 펀드들이 S&P500보다 수익률이 좋지 않습니다. 반대로 말하면 우린 그저 S&P500에 투자했을 뿐인데 여러분은 이제 상위 14%의 투자자가 된 것이죠!

투자기간을 15년으로 더 늘려볼까요? S&P500보다 못한 펀드가 무려 91.6%를 넘어갑니다. S&P500에 장기간 투자했을 뿐인데 우리는 상위 8%의 투자 천재가 되었습니다. 어떻습니까? 은행 적금 드는 것만큼 간단하고 쉽지 않나요?

4. 주식 시장에는 어떻게 투자할까?

우리는 주식시장에 장기간 투자하는 것이 비교적 안전하다는 사실을 알게 되었습니다. 그리고 상위 10%의 투자 성적도 거둘 수 있다는 것도 알게 되었죠. 그렇다면 주식 시장 전체에는 어떻게 투자할 수 있을까요?

방법은 간단합니다. 주식 시장에 있는 모든 주식을 다 사면 되죠. 하지만, 모든 종목을 몽땅 사기에는 돈이 너무 많이 들어가기 때문에, 이 방법은 정답이 아닙니다.

우리는 언제나 그렇듯이 해결책을 찾아 오지 않았습니까? 그 해결책은 바로 ‘인덱스 펀드’라는 것을 사는 것입니다.

인덱스 펀드는 주식 시장을 그대로 따라가는 펀드인데요, 쉽게 말해서 주식 시장이 1% 오르면 인덱스 펀드도 1% 오르고, 시장이 1% 내리면 인덱스 펀드도 똑같이 1% 내리게 됩니다.

그렇다면 이런 인덱스 펀드가 무엇이고 어떻게 투자해야 할까요? 더 자세한 내용은 다음 시간에 이어서 알아보도록 하겠습니다. 긴 글 읽어주셔서 감사합니다.

미국 나스닥 100 ETF – QQQ, QQQM에 대해 알아보자!