지난 포스팅에서는 올웨더 포트폴리오의 개념에 대해서 자세히 알아보았습니다. 올웨더는 일반인이 운영하기엔 어려운 전략이기에 레이 달리오는 일반 대중을 위한 쉬운 버전의 올웨더를 토니 로빈스의 ‘머니’라는 책에서 올시즌스 포트폴리오(All Seasons Portfolio)라고 공개했습니다. 오늘은 올웨더 포트폴리오의 대중화 버전인 올시즌스 포트폴리오가 무엇인지 자세히 알아보도록 하겠습니다.

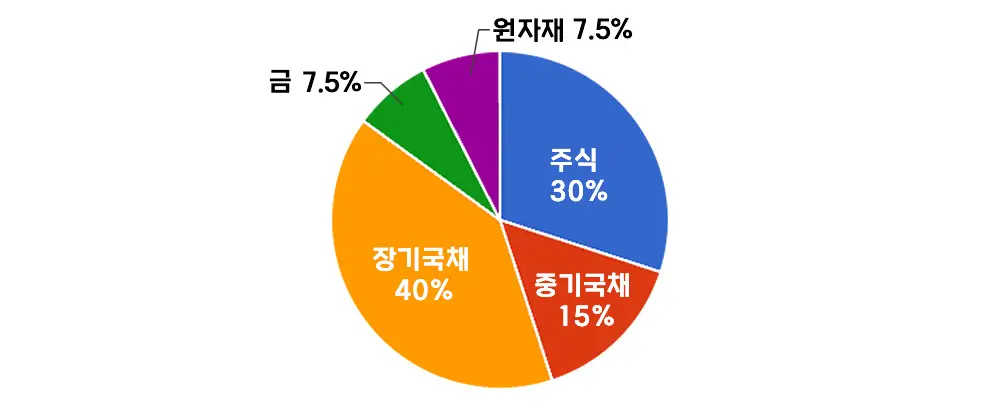

1. 포트폴리오 구성

레이 달리오는 올웨더 포트폴리오를 구성할 때 가장 중요하게 생각하는 것이 첫 번째로 경제의 4계절이고 두 번째로 위험의 동등한 배분입니다. 이것을 위해 정말 다양한 자산들이 도입되는데 일반인이 매매하거나 운용하기에 어려운 것들이 많습니다.(레버지지와 선물 거래, 헷지 상품 운용, 리스크 측정 등)

그래서 올웨더의 정신을 살리되 구성 자산과 비중은 최대한 심플하게 구성한 것이 토니 로빈스의 책 ‘머니’에 소개된 올시즌스 포트폴리오(All Seasons Portfolio)입니다. 자산 구성은 다음과 같습니다.

- 주식 : 30% (종목 티커 : VOO)

- 장기 국채 : 40% (종목 티커 : TLT)

- 중기 국채 : 15% (종목 티커 : IEF)

- 원자재 : 7.5% (종목 티커 : PDBC)

- 금 : 7.5% (종목 티커 : IAU)

주식은 변동성이 크기 때문에 비중을 30%만 차지합니다. 인플레이션이 올 경우를 대비하기 위해 원자재와 금을 7.5%씩 동일 비중으로 배분하였으며 경기가 안 좋고 물가가 하락할 경우를 대비하기 위해 중장기 국채에 55%의 비중을 두었습니다. 전반적으로 채권에 많은 비중을 둔 포트폴리오라고 볼 수 있습니다.

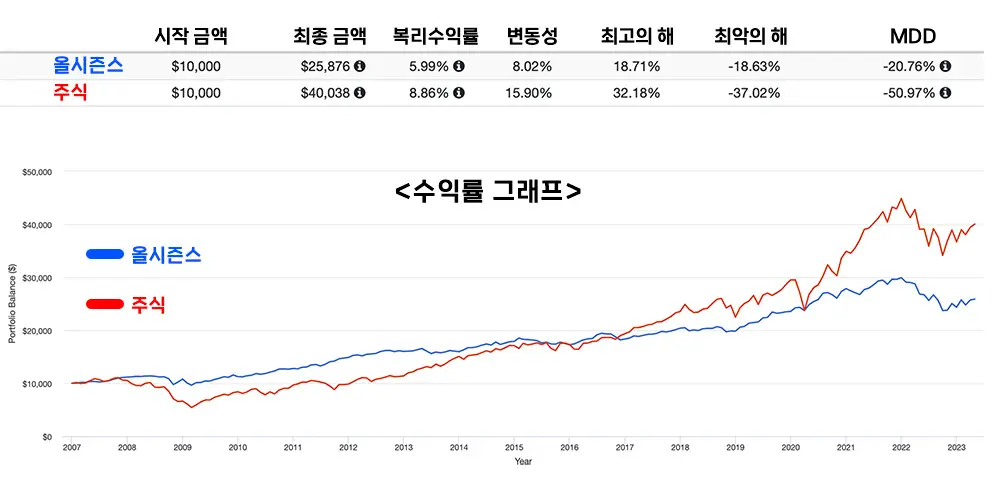

2. 백테스팅 결과(2006년~2023년)

2006년부터 2023년까지 백테스팅 결과, 올시즌스 포트폴리오는 복리수익률 5.99%, MDD는 -20.76%를 기록했습니다. 반면에 주식은 복리수익률 8.86%, MDD는 -50.97%를 기록했습니다.

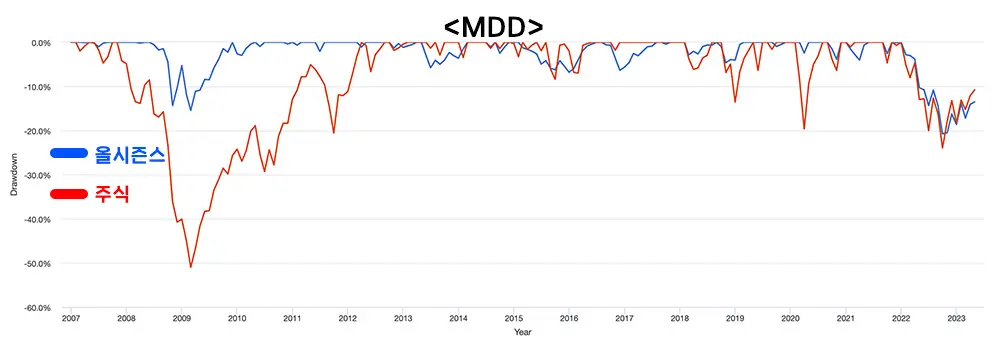

MDD 그래프입니다. 이 포트폴리오의 특징을 가장 잘 나타내는 구간은 2008년과 2020년, 그리고 2022년입니다. 2008년과 2020년에는 주식이 급락을 했습니다. 하지만 올시즌스 포트폴리오는 2008년 MDD -10%대를 기록하면서 많이 하락하지 않고 잘 버티는 모습을 보여주고 있습니다. 심지어 2020년 3월 코로나 위기 때 주식이 폭락을 거듭할 때 이 포트폴리오는 거의 하락하지 않았습니다.

반면에 2022년에는 올시즌스 포트폴리오가 주식 100%만큼 하락하였습니다. 이 포트폴리오가 채권에 많은 비중을 실었기 때문에 금리가 급상승하였던 2022년에는 힘을 쓰지 못한 것으로 보입니다. 원자재가 많이 상승하긴 했지만 주식과 채권의 하락분이 워낙 컸기 때문에 역대 최고 MDD 하락률을 기록한 것으로 보입니다.

3. 장점

올웨더의 쉬운 버전이어서 운용하기가 쉽습니다. 위 자산에 해당하는 ETF를 비율에 맞게 매수하고 주기적으로 리밸런싱만 하면 됩니다.

올시즌스 포트폴리오는 변동성과 MDD가 낮습니다. 물론 수익이 주식에 몰빵 하는 것보다는 안 좋지만 투자하는 동안 밤에 두 발 뻗고 편하게 꿀잠을 잘 수 있기 때문에 상당한 매력이 있습니다.

4. 단점

가장 아쉬운 점은 채권에 지나친 비중이 있는 포트폴리오라는 것입니다. 중장기 국채의 비중을 합치면 무려 55%입니다. 또한 이 둘을 왜 포트에 같이 담았는지 의문입니다. 둘은 변동성에 차이가 있을 뿐이지 상관관계는 90% 이상입니다. 상관관계가 적은 자산을 담는 것이 자산배분의 원칙인데 장단기 국채를 같이 담은 것이 이해가 되지 않습니다.

5. 마무리

올웨더 포트폴리오의 쉬운 버전인 올시즌스 포트폴리오는 일반인이 운용하기 쉬운 전략입니다. 올웨더의 철학이 나름 잘 녹아들었고 적당한 분산투자 또한 이루어지고 있습니다. 포트폴리오의 변동성과 MDD도 낮아서 장기적으로 투자하기 좋은 방법입니다.

비록 주식보다는 수익이 떨어지고 중장기 국채에 모두 투자하는 것이 걸리긴 하지만 훌륭한 전략임에는 변함이 없습니다. 다음 시간에는 김단테님이 공개한 올웨더 포트폴리오에 대해서 알아보도록 하겠습니다.

올웨더 포트폴리오 전략 3편 – 김단테의 올웨더 포트폴리오 전략